Dans le monde des affaires, le pacte d’actionnaires s’est imposé comme un instrument central. Bien au-delà d’un simple complément contractuel aux statuts, il constitue un véritable outil de pilotage et de sécurisation des relations entre associés.

Dirigeants fondateurs, investisseurs institutionnels, business angels, ou encore groupes industriels : tous recourent aujourd’hui au pacte pour anticiper les évolutions du capital, encadrer la gouvernance et protéger les intérêts en présence.

Si les statuts fixent les règles communes de la société et sont opposables à tous, le pacte permet une approche plus confidentielle, ciblée et sur mesure. C’est un espace de liberté contractuelle, dans lequel les parties organisent leurs droits, définissent leurs responsabilités et imaginent des scénarios de sortie.

Mais surtout, le pacte d’actionnaires permet d’éviter les blocages, de limiter les contentieux et d’offrir une visibilité aux partenaires financiers.

Le pacte d’actionnaires comme outil de gouvernance contractuelle

Un complément indispensable aux statuts

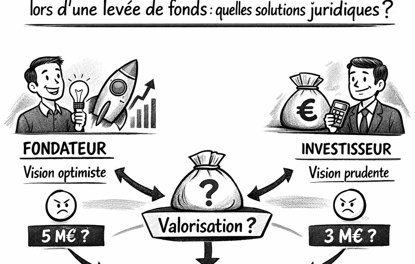

Les statuts d’une société, soumis à des règles de publicité et à un formalisme strict, ne peuvent pas tout dire. Ils fixent le cadre, mais ne permettent pas de traduire l’ensemble des accords entre associés, en particulier lorsqu’ils touchent à des intérêts divergents (fondateurs vs investisseurs, majoritaires vs minoritaires).

Le pacte intervient pour compléter et assouplir le cadre statutaire. Sa force est de rester contractuel et confidentiel : il n’est pas publié au greffe et ne concerne que ses signataires. C’est donc l’outil idéal pour matérialiser les équilibres négociés en marge du droit commun des sociétés.

Stabilité et sécurité pour les investisseurs

Pour un investisseur entrant au capital, la principale préoccupation est double :

-

garantir la liquidité future de son investissement,

-

et sécuriser la gouvernance pour éviter que les décisions stratégiques ne lui échappent.

Le pacte permet de matérialiser ces deux garanties. Sans lui, l’investisseur est exposé au risque de dilution, à la perte d’influence et, in fine, à un investissement non maîtrisé.

Une tendance de marché : la contractualisation de la gouvernance

Dans les sociétés non cotées, et en particulier dans les start-ups et PME en croissance, le pacte est désormais la norme. Il est considéré comme un signe de professionnalisation et de maturité.

Ne pas en avoir est souvent perçu comme un manque de préparation, voire un risque rédhibitoire pour les investisseurs.

Organiser le capital : clauses relatives aux titres et à la liquidité

Clauses d’inaliénabilité

Elles interdisent aux actionnaires de céder leurs titres pendant une durée déterminée. Objectif : stabiliser l’actionnariat et éviter les départs précipités.

-

Intérêt pour les fondateurs : empêcher un associé clé de sortir trop tôt.

-

Intérêt pour les investisseurs : s’assurer que les dirigeants restent engagés sur le moyen terme.

Clauses de préemption et d’agrément

-

La préemption garantit aux actionnaires existants la priorité pour acquérir les titres qu’un associé souhaite céder.

-

L’agrément conditionne l’entrée d’un nouvel actionnaire à l’approbation des autres.

Ces clauses sont essentielles pour maîtriser l’identité de l’actionnariat et éviter l’arrivée d’acteurs indésirables.

Mécanismes de sortie (tag along, drag along, shotgun)

-

Tag along : protège les minoritaires en leur permettant de céder leurs titres aux mêmes conditions qu’un majoritaire qui vend.

-

Drag along : permet aux majoritaires d’imposer une vente globale, facilitant ainsi une cession industrielle.

-

Shotgun / Buy or Sell : mécanismes de règlement des désaccords par offre réciproque de rachat/vente.

Ces clauses sont le cœur de la gestion de liquidité et doivent être calibrées avec précision, car elles conditionnent l’issue des investissements.

Clauses de ratchet et ajustements financiers

En capital-risque, il est fréquent de prévoir des mécanismes d’ajustement (“ratchet”) : si les performances ou la valorisation future diffèrent des hypothèses initiales, la répartition du capital peut être révisée.

Outil de protection des investisseurs, mais aussi levier de négociation, il doit être manié avec prudence pour ne pas décourager les fondateurs.

Maîtriser le pouvoir : pacte et organisation des organes sociaux

Concertation et discipline du vote

Les associés peuvent s’engager à voter de manière concertée sur certaines décisions stratégiques : approbation de budgets, nomination des dirigeants, acquisitions, levées de fonds.

Cela garantit une prévisibilité des décisions et évite les blocages en assemblée.

Engagements de nomination

Il est courant que les investisseurs exigent la nomination d’un représentant au conseil d’administration ou au conseil de surveillance.

Ces clauses traduisent une réalité : l’argent investi s’accompagne d’un droit de regard.

Minorité de blocage et clauses de quorum renforcé

Certains investisseurs exigent que des décisions clés (augmentation de capital, cession d’actifs stratégiques, endettement significatif) soient soumises à un quorum ou une majorité qualifiée incluant leur accord.

C’est une garantie de contrôle, mais cela peut générer une lourdeur décisionnelle si mal calibré.

Anticiper les conflits

Un pacte bien conçu intègre des mécanismes de résolution des conflits : médiation, arbitrage, ou clauses de buy-out. Ces outils permettent d’éviter les contentieux judiciaires longs et coûteux, nuisibles à la valeur de la société.

Prévoir le financement et les engagements financiers

Engagements d’apports complémentaires

Dans les sociétés innovantes, il est fréquent que le pacte prévoie des obligations de refinancement ou de participation aux augmentations de capital futures.

Cela sécurise la trésorerie de la société et limite le risque d’attrition des ressources.

Clauses évolutives

Un bon pacte anticipe que la société vivra plusieurs cycles financiers. Il doit donc contenir des mécanismes adaptables : droits préférentiels de souscription, maintien du pourcentage de détention, encadrement des conditions des levées futures.

Gestion de l’imprévision

L’introduction de l’article 1195 du Code civil (imprévision) a modifié la donne : dans les engagements financiers de long terme, il est prudent de prévoir comment seront traitées les circonstances exceptionnelles (crise économique, évolution réglementaire).

Durée, exécution et sanctions

Durée déterminée ou indéterminée

-

Durée déterminée : sécurise les engagements, mais risque d’être trop rigide si la société évolue rapidement.

-

Durée indéterminée : plus souple, mais chaque partie peut résilier avec préavis.

Le choix dépend du profil des investisseurs et du stade de développement de la société.

Fin du pacte

Outre la durée, des événements spécifiques peuvent entraîner la fin du pacte : introduction en bourse, rachat global, dissolution, ou sortie de certains actionnaires clés.

Sanctions de l’inexécution

Un associé qui viole le pacte engage sa responsabilité contractuelle.

Les sanctions possibles :

-

Exécution forcée (injonction de voter, substitution dans une cession),

-

Indemnisation des préjudices,

-

Clauses pénales prévoyant des compensations financières automatiques.

Les limites

Un pacte ne peut pas violer l’ordre public du droit des sociétés :

-

interdiction des clauses léonines,

-

impossibilité d’imposer des règles contraires aux statuts,

-

absence d’opposabilité aux tiers (seuls les signataires y sont tenus).

Bonnes pratiques de négociation et de rédaction

Adapter le pacte au profil de la société

-

Start-up en amorçage : priorité à la stabilité des fondateurs et à la préparation de futures levées.

-

PME familiale : priorité à la transmission et à la protection du contrôle.

-

Investisseurs financiers : priorité à la liquidité et à la gouvernance.

Chaque pacte doit être sur-mesure, aucun modèle standard ne pouvant couvrir toutes les situations.

Harmoniser statuts et pacte

Les contradictions entre statuts et pacte sont sources de contentieux.

Un travail d’orfèvre est nécessaire pour aligner les deux instruments tout en préservant la confidentialité du pacte.

Prévoir des clauses dynamiques

Le pacte doit anticiper le changement : nouvelles levées, entrée de partenaires stratégiques, sortie en bourse.

Des clauses de revue régulière (par exemple tous les 3 ans) permettent de maintenir sa pertinence.

La discrétion comme valeur

Un des atouts du pacte est sa confidentialité : contrairement aux statuts, il n’est pas déposé au greffe.

Pour des dirigeants ou investisseurs, c’est une garantie de discrétion sur les équilibres réels de pouvoir et les stratégies de sortie.

Conclusion

Le pacte d’actionnaires est bien plus qu’un simple document juridique : c’est un outil stratégique. Pour les dirigeants, il permet de sécuriser la stabilité de leur projet et de négocier avec leurs investisseurs sans perdre le contrôle.

Pour les investisseurs, il constitue une garantie de liquidité et de gouvernance, leur permettant de protéger leur capital et leur influence.

Dans un contexte où les cycles économiques sont incertains et où la confiance est l’actif le plus précieux, le pacte d’actionnaires s’impose comme l’un des instruments les plus sophistiqués du droit des affaires contemporain : il reflète la volonté des parties, protège leurs intérêts et contribue à la réussite durable des entreprises.