Le devoir de vigilance du banquier lui impose de veiller à la bonne tenue du compte bancaire et de détecter les anomalies liées à son fonctionnement. Il vise notamment à protéger les clients victimes d’une fraude ou de tout autre opération bancaire effectuée par erreur.

La vigilance du banquier sur les opérations effectuées par son client relève de ses obligations en tant que banquier et donc de sa responsabilité. Toutefois, le devoir de vigilance se heurte souvent au principe de non-ingérence souvent utilisé par les banquiers pour s’exonérer de toute responsabilité. En effet, le client est libre de disposer de son argent et le banquier n’a pas à apprécier le bien-fondé de l’opération, et risquerait même d’engager sa responsabilité en cas de refus d’exécuter les ordres de son client.

Ainsi, en l’absence de texte précis, la jurisprudence est venue apporter des précisions sur l’application du devoir de vigilance et a tenté de trouver un juste équilibre avec le principe de non-ingérence.

Cet article aborde la problématique du manquement au devoir de vigilance, les conséquences juridiques pour les banquiers et les clients, ainsi que les moyens pour les parties prenantes de se prémunir contre ces manquements.

Définition et fondement

Le devoir de vigilance du banquier peut se traduire par une obligation de prudence et de diligence pour prévenir et détecter les opérations suspectes ou illicites. Cette obligation repose sur la responsabilité de droit commun et trouve sa source dans l’obligation générale du banquier. Ce devoir s’apprécie en fonction du comportement du banquier, et notamment à savoir si celui-ci a agi en professionnel normalement diligent.

La législation a également introduit des obligations spécifiques de vigilance, notamment en matière de lutte contre le blanchiment d’argent et le financement du terrorisme (art. L.561-1 CMF). Ainsi, le banquier doit notamment procéder à un examen renforcé des opérations complexes, ou inhabituelle, et se renseigner auprès du client sur l’origine et la destination des fonds.

Toutefois, ce texte ne saurait justifier la responsabilité de la banque pour manquement à son devoir de vigilance, au titre d’une anomalie sur le fonctionnement du compte bancaire. En effet, cette disposition vise à alerter TRACFIN des opérations suspectes, et non pas à protéger les clients contre les comportements frauduleux. Ce que confirme la jurisprudence (Cour de cassation 28 avril 2004, nº 02-15.054 – CA Nancy 5 novembre 2020, n° 19/01280). Plus récemment, pour une décision définitive sur le rejet de l’application de l’article L. 561-1 CMF (Cass. com., 21 sept. 2022, n° 21-12.335).

Critère du devoir de vigilance

Le devoir de vigilance repose sur un principe simple : Celui de vérifier la conformité des transactions effectuées via le banquier, au bénéfice ou au nom de ses clients. Le banquier doit identifier les dysfonctionnements sur le compte bancaire de son client.

Ainsi, le banquier doit déceler les anomalies matérielles pouvant affecter un ordre de paiement ou lors de l’ouverture d’un compte. De plus, la jurisprudence a élargi son obligation en lui imposant de relever les anomalies intellectuelles.

Il convient de différencier, les anomalies apparentes matérielles et intellectuelles, car ces notions ne correspondent pas aux mêmes types d’irrégularités.

Anomalie matérielle apparente :

L’anomalie apparente se définit comme une anomalie ne pouvant échapper à un banquier normalement prudent et diligent. Il s’agit d’une irrégularité formelle aisément détectable. Par exemple, une surcharge, grattage ou fausse signature d’un chèque. Dans ce cas, le banquier sera tenu pour responsable s’il ne perçoit pas les anomalies apparentes. (Voir exemple en cas de signature falsifiée Cass. com., 17 sept. 2013, n°12-18.202).

Celle-ci se retrouve essentiellement sur un titre ou sur un support tel que le chèque ou sur un RIB remis à son banquier pour émettre un ordre de virement.

Toutefois, elle peut également concerner d’autres cas, à savoir l’absence de vérification formelle liée à l’ouverture d’un compte. Par exemple, au regard de l’âge du client (mineur) ou encore en cas d’ouverture d’un compte bancaire à un établissement de crédit non agréé (Cass. com., 22 nov. 2011, n°10-30.1).

A défaut, d’une anomalie apparente matérielle, il s’agit d’une anomalie intellectuelle et d’autres critères doivent être pris en compte.

Anomalie intellectuelle

L’anomalie intellectuelle est souvent plus complexe à caractériser.

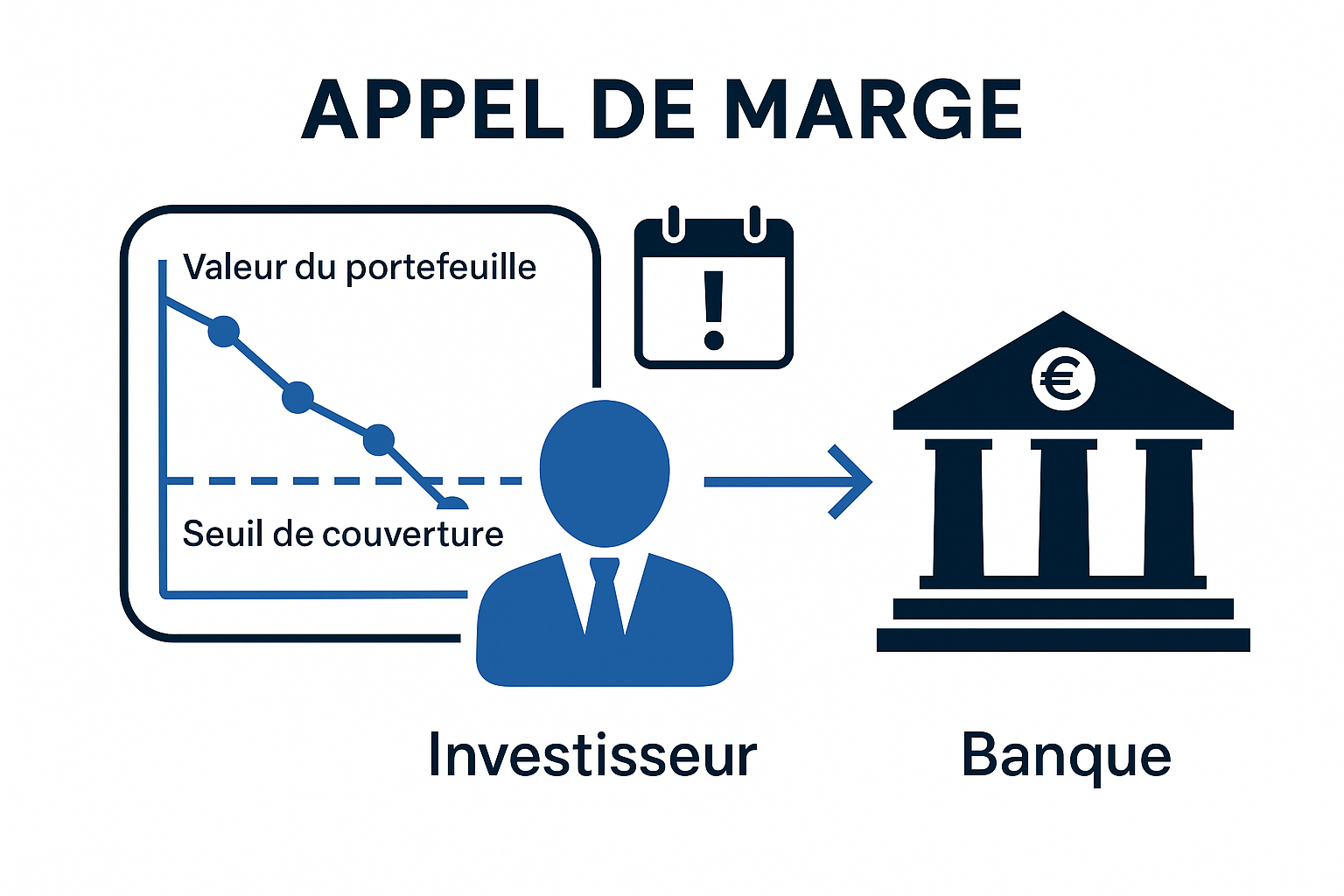

Il s’agit d’un ordre de paiement autorisé. Elle est souvent invoquée par le titulaire du compte qui a effectué un ou plusieurs virements par erreur, ou à la suite d’une escroquerie. Par exemple, lors de virements liés à une arnaque à l’investissement (crypto, forex…), arnaques aux sentiments, ou encore lors d’une « fraude au Président ».

Dans ces situations, la jurisprudence est venue établir certains critères, à savoir :

Les montants et la fréquence des opérations

Les montants importants ou inhabituels des virements doivent attirer l’attention de la banque. Ainsi, le fait que le montant du virement soit exceptionnel au regard de la pratique habituelle du client constitue une alerte qui doit conduire la banque à demander des instructions (Cass. Com., 31 janv. 2017, n° 15-17.498).

La destination des fonds

La destination des fonds est également analysée, avec une attention particulière portée aux pays à risque. Par exemple, virement dans un pays hors de l’UE et zone sensible. L’existence de virement déjà effectué dans ce pays ou à l’international doit également être pris en compte. Attention, la nature internationale de la transaction, en soi, ne suffit pas à alerter le banquier et doit s’associer à d’autre critère.

Le profil du client (particulier ou professionnel),

Le profil du client peut être un critère d’analyse important, notamment sur les opérations d’investissements. Les clients avertis étant présumés connaître les risques liés à ce type d’opération. De même, d’autres critères tels que l’historique et la position du compte bancaire peuvent être pris en compte.

Enfin, la responsabilité du banquier sur le manquement au devoir de vigilance peut également être invoqué par les tiers qui subissent un préjudice. Ce sera souvent le cas lors d’un détournement des fonds par le dirigeant (Cass. com., 11 mai 2010, n°09-67.131).

De même, le banquier est tenu de vérifier, et donc d’assurer une veille juridique sur la conformité du pouvoir de la personne habilité à gérer une société. Il sera donc responsable si celui-ci n’a pas vérifier les statuts de société en cas de changement de mandataire (Cass. com., 14 juin 2016, n°14-26.358).

Le manquement du devoir de vigilance du banquier peut concerner tout comportement fautif du banquier sur la tenue du compte. Ainsi, les différents moyens de paiement, chèque, carte de paiement, virement, constituent autant de domaines dans lesquels la responsabilité du banquier pourra être engagée.

Conclusion

La qualification des opérations litigieuses peut être délicate, et le manquement du banquier à son devoir de vigilance dépend essentiellement des circonstances, c’est-à-dire de l’existence d’une anomalie apparente ou pas. Si l’anomalie est matériellement détectable le banquier sera tenu responsable du préjudice. En cas d’anomalie intellectuelle, il sera plus difficile d’obtenir gain de cause.

De même, il est à indiquer que la faute du client peut parfois être pris en compte pour exonérer la banque. Ainsi, le banquier ne saurait être responsable de la mauvaise exécution de l’opération de paiement si l’identifiant unique (IBAN) fourni par l’utilisateur du service de paiement est inexact. (Cass. com., 24 janv. 2018, n° 16-22.336). A noter, qu’il est possible d’essayer d’obtenir une responsabilité partagée entre la banque et son client si ce dernier a commis une faute.

Dans tous les cas, le cabinet vous conseille et vous assiste en cas de contentieux lié à un manquement des obligations du banquier.