Le principe de distribution des dividendes

Qu’est-ce qu’un dividende ?

Le *dividende* représente la part des bénéfices distribuables que la société verse à ses associés à la fin d’un exercice. Il constitue une rémunération du capital investi.

La distribution des dividendes est facultative : l’assemblée des associés peut décider de réinvestir les bénéfices en les affectant aux réserves ou bien de les placer en report à nouveau pour une utilisation ultérieure.

Quelles conditions pour distribuer un dividende ?

Pour que des dividendes puissent être légalement versés, les conditions suivantes doivent être remplies :

- La société doit avoir réalisé un bénéfice distribuable après avoir constitué la réserve légale (minimum 5 % du bénéfice chaque année jusqu’à atteindre 10 % du capital social).

- Les résultats doivent être approuvés en assemblée générale ordinaire (AGO) dans les 6 mois suivant la clôture de l’exercice.

- La société ne doit pas être en situation de perte comptable ou de capitaux propres inférieurs à la moitié du capital social.

Les étapes de la distribution des dividendes

1. Clôture de l’exercice comptable

À la fin de chaque exercice, les comptes sont arrêtés par le dirigeant. Ces comptes doivent refléter une image fidèle de la santé financière de la société. Ils comprennent :

- le bilan,

- le compte de résultat,

- l’annexe légale (sauf cas d’exonération pour les micro-entreprises).

2. Approbation des comptes en assemblée

Dans un délai de 6 mois suivant la clôture, les associés doivent se réunir en assemblée générale ordinaire pour approuver les comptes. À cette occasion, ils décident de l’affectation du résultat :

- mise en réserve,

- report à nouveau,

- distribution de dividendes.

La décision est consignée dans un procès-verbal d’assemblée.

3. Paiement des dividendes

Une fois la distribution votée, les dividendes doivent être versés dans un délai maximal de 9 mois suivant la clôture de l’exercice, sauf prorogation accordée par le président du tribunal de commerce en cas de motifs légitimes.

Le paiement peut être effectué en espèce ou sous forme d’actions (dividende en nature), sous réserve de l’accord du bénéficiaire.

Aspects fiscaux et sociaux de la distribution

Imposition des dividendes

Depuis le 1er janvier 2018, les dividendes sont automatiquement soumis au prélèvement forfaitaire unique (PFU) de 30 %, comprenant :

- 12,8 % au titre de l’impôt sur le revenu ;

- 17,2 % au titre des prélèvements sociaux.

L’associé peut cependant opter, dans sa déclaration annuelle de revenus, pour le barème progressif de l’impôt sur le revenu, auquel cas un abattement de 40 % s’applique, mais les prélèvements sociaux restent dus.

Dividendes dans les sociétés soumises à l’IS (SARL, SAS…)

Les dividendes perçus par les associés personnes physiques ne constituent pas une charge pour la société. Par conséquent, ils ne viennent pas diminuer le résultat imposable.

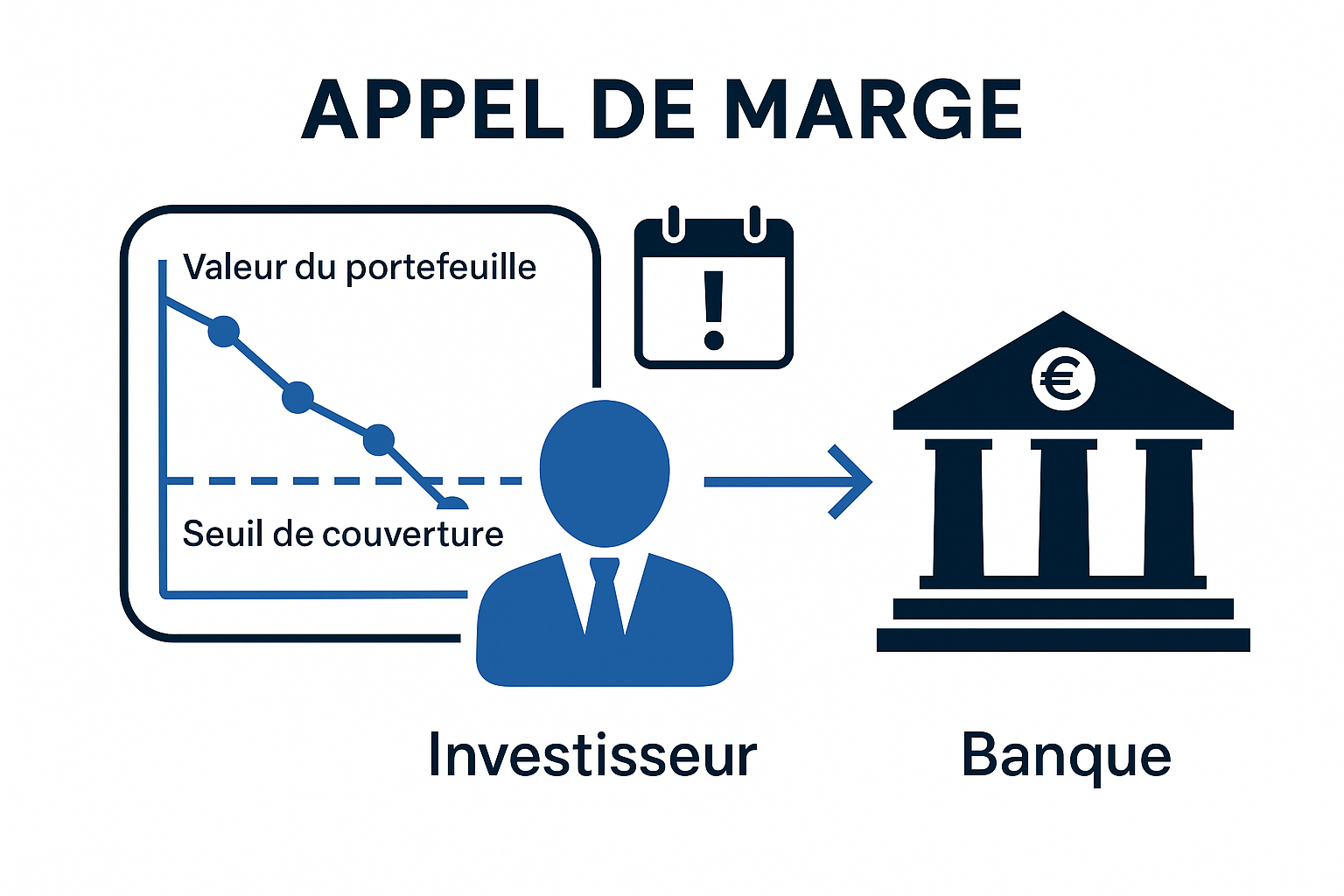

En revanche, pour les gérants majoritaires de SARL, lorsqu’ils perçoivent des dividendes qui excèdent 10 % du capital + primes d’émission + sommes versées en compte courant, ces montants sont soumis aux cotisations sociales (URSSAF) au même titre que la rémunération.

Risques en cas de distribution irrégulière

Responsabilité du dirigeant

Distribuer des dividendes sans respecter les règles légales et comptables expose le dirigeant à de lourdes conséquences. En cas de distribution sans bénéfice ou en violation des règles de majorité :

- les dividendes peuvent être requalifiés en distribution fictive,

- le dirigeant peut voir sa responsabilité civile ou pénale engagée,

- les associés pourraient être tenus de rembourser les dividendes indûment perçus.

Contrôle de l’administration fiscale

Une attention particulière est portée par l’administration aux petites sociétés qui versent régulièrement de fortes sommes en dividendes. En cas de redressement, les enjeux peuvent être importants en matière de requalification et cotisations sociales supplémentaires.

Bonnes pratiques à adopter

- Anticiper les arrêtés de comptes avec votre expert-comptable.

- Convoquer les associés à l’assemblée générale dans les délais légaux.

- Documenter toutes les décisions par procès-verbal.

- Analyser les impacts fiscaux et sociaux de chaque distribution.

- Se faire accompagner par un avocat pour éviter tout risque juridique.

Vous êtes dirigeant de TPE ou PME ? Profitez de notre abonnement juridique annuel et bénéficiez d’un accompagnement personnalisé tout au long de l’année.