Le monopole bancaire représente l’ensemble des activités exclusivement réservées aux banques (établissement de crédit). Il comprend trois activités, à savoir la réception des fonds du public, les opérations de crédit et les services de paiement (art.L.311-1 du CMF). Ces activités nécessitent obligatoirement d’obtenir un agrément auprès de l’ACPR.

Conformément à l’article 511-5 du CMF :

« Il est interdit à toute personne autre qu’un établissement de crédit ou une société de financement d’effectuer des opérations de crédit à titre habituel.

Il est, en outre, interdit à toute personne autre qu’un établissement de crédit de recevoir à titre habituel des fonds remboursables du public ou de fournir des services bancaires de paiement. »

La violation du monopole bancaire est sanctionnée pénalement par l’article L. 571-3 du code monétaire et financier qui prévoit le délit d’exercice illégal de la profession de banquier.

Les activités relevant du monopole bancaire

Dépôt, crédit, service de paiement relèvent du monopole bancaire. Toutefois, une personne physique ou morale peut réaliser des opérations de banque si ce n’est qu’à titre occasionnel (Com. 27 févr. 2001, n° 95-18.569). Dès lors, seul est sanctionné l’exercice habituel de ces activités, sauf exceptions.

Activité de dépôt bancaire

Conformément à l’article L.312-2 al.1er du CMF « Sont considérés comme fonds remboursables du public les fonds qu’une personne recueille d’un tiers, notamment sous la forme de dépôts, avec le droit d’en disposer pour son propre compte mais à charge pour elle de les restituer. »

Cette activité concerne les dépôts de fonds effectués par les clients auprès des banques. En pratique, le client conclu une convention de compte qui prévoit les modalités de fonctionnement du compte. Le dépôt des fonds implique une obligation de restitution par la banque.

L’article L.312-2 al.2 prévoit deux exceptions. A savoir les fonds laissés en compte par les associés des sociétés, et les fonds qu’une entreprise reçoit de ses salariés.

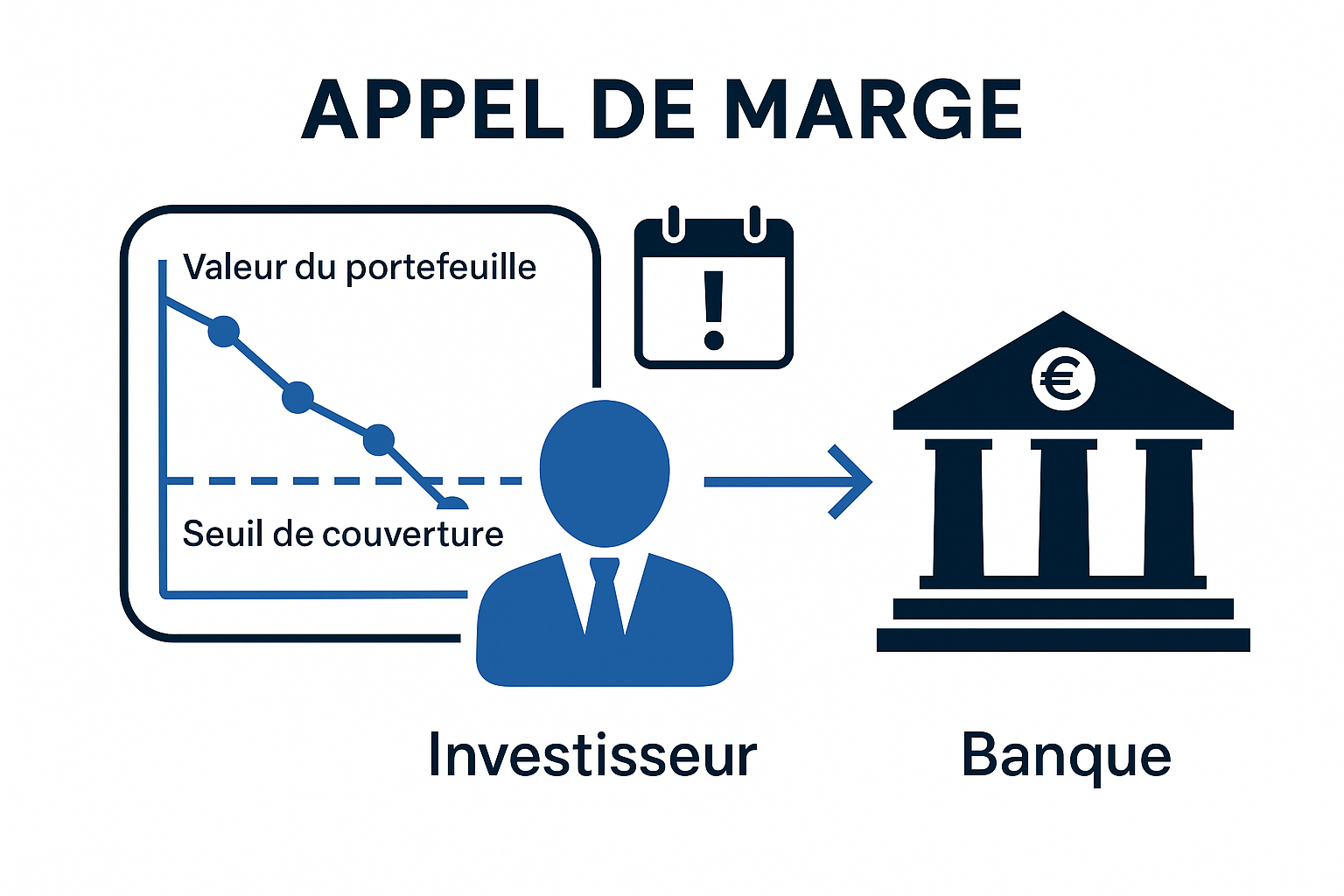

Opérations de crédit

Conformément à l’article L.313-1 du CMF « Constitue une opération de crédit tout acte par lequel une personne agissant à titre onéreux met ou promet de mettre des fonds à la disposition d’une autre personne ou prend, dans l’intérêt de celle-ci, un engagement par signature tel qu’un aval, un cautionnement, ou une garantie.

Sont assimilés à des opérations de crédit le crédit-bail, et, de manière générale, toute opération de location assortie d’une option d’achat ».

Les opérations de crédits nécessitent deux éléments essentiels à savoir, la mise à disposition d’une somme d’argent et le caractère onéreux de l’opération. Il en sera ainsi du crédit à la consommation ou du crédit immobilier mais aussi de toute forme d’avance de fonds (découverts, escompte, etc.), ou crédit par signature (cautionnement, garantie à première demande, etc.).

Exception au monopole du crédit : Comme expliqué, le crédit gratuit n’est pas une opération de crédit au sens de l’article L. 313-1 du code monétaire et financier. Dès lors, celui-ci échappe au monopole bancaire. Il en sera ainsi des personnes morales dont les statuts autorisent à prêter à titre gratuit ou encore le crédit accordé par des associés à leur société (compte courant d’associés).

Enfin, la loi prévoit également de nombreuses exceptions (L.511-6, L.511-7 du CMF ; prêt participatif « crowdfounding », ou encore pour certains fonds et organismes financiers spécialisés).

Validité des conventions de crédit : En principe, la violation du monopole n’aura pas d’incidence sur la validité du contrat (Cass., ass. plén., 4 mars 2005, n° 03-11.725).

Ainsi, dans un arrêt en date du 15 juin 2022, la chambre commerciale de la Cour de cassation a précisé que l’opération de crédit conclue en violation du monopole n’encourt pas la nullité pour cette seule violation. (Com. 15 juin 2022, F-B, n° 20-22.160)

Moyens de paiement

Il s’agit de l’ensemble des moyens de paiement (instruments de paiement) permettant d’effectuer une opération de paiement. Ce sera notamment, les chèques ou la carte bancaire.

Toutefois, il est à noter que l’ordonnance du 15 juillet 2009 à introduit une nouvelle catégorie d’acteur aux compétences limités intitulée « établissement de paiement ». Ces établissements peuvent délivrer à titre principal les services bancaires énumérés à l’article L.314-1 du CMF.

Les services de paiement au sens de l’article L.314-1 du CMF sont notamment : le versement d’espèces sur un compte de paiement et les opérations de gestion d’un compte de paiement. Ou encore les services permettant le retrait d’espèces sur un compte de paiement ou l’exécution de certaines opérations de paiement (prélèvement, virement, etc.).