Les banques sont libres d’accorder un prêt bancaire à leurs clients. Elles doivent néanmoins s’assurer que l’emprunteur à des garanties suffisantes. Les banques doivent donc veiller à ne pas accorder des concours financiers à leurs clients en cas de situation désespéré, sous peine de voir leur responsabilité engagée pour « soutien abusif ».

La notion de soutien abusif

Le soutien abusif peut se définir comme le fait pour un établissement de crédit, de soutenir financièrement un client en lui accordant des concours financiers ou un crédit ruineux alors qu’il a connaissance de sa situation irrémédiablement compromise.

Dans ce cas, le banquier commet une faute étant donné qu’il manque à son devoir de discernement. Il revient au juge d’apprécier souverainement si la situation irrémédiablement compromise aurait dû mettre en alerte le banquier et l’empêcher d’octroyer le crédit.

Les conditions du soutien abusif

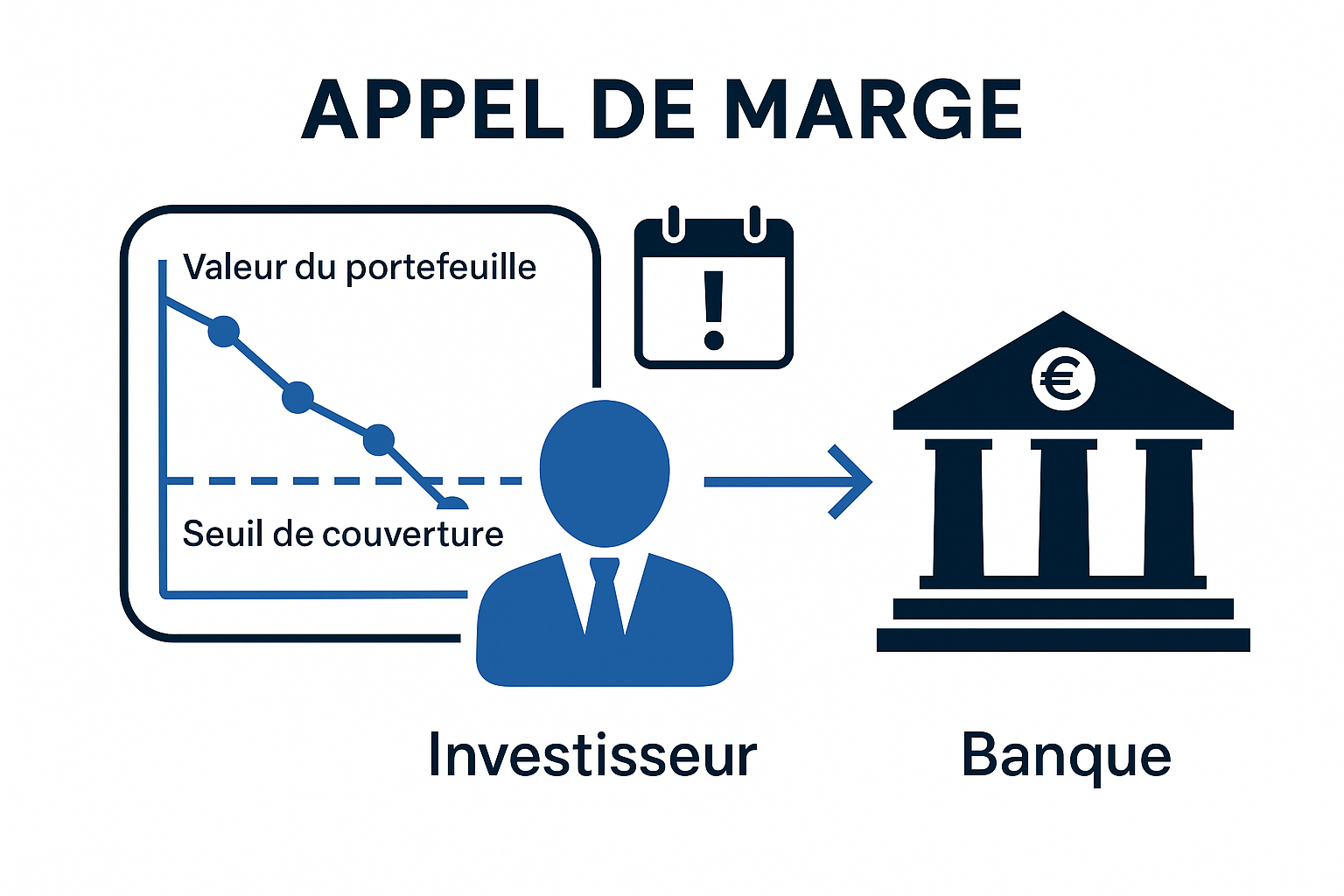

Deux conditions sont nécessaires pour engager la responsabilité du banquier. D’une part, établir la situation irrémédiablement compromise au moment de l’octroi du prêt, ou concours financiers, et d’autre part la connaissance par le banquier de cette situation désespérée.

La faute sera constituée en cas d’appréciation erronée de la situation ou en cas d’imprudence ou de négligence du banquier. Ainsi, la banque pourra être condamnée si elle laisse se poursuivre le compte à découvert (Cass. com., 23 févr. 1982, n°79-13.991).

En revanche, l’insuffisance de trésorerie ou le prêt permettant d’éviter davantage de pertes ne constituent pas une faute du banquier. En effet celui-ci doit pouvoir intervenir au soutien des entreprises dans des situations difficiles. De même, la cessation de paiement d’une entreprise ne caractérise pas une situation irrémédiablement compromise.

En outre, il est nécessaire d’apporter la preuve que le banquier connaissait la situation irrémédiablement compromise. Cette connaissance doit être appréciée concrètement, c’est-à-dire au regard des informations dont disposait le banquier mais aussi de celles qu’il aurait pu obtenir s’il avait fait preuve de la diligence ( Cass. com., 10 déc. 2003, nº 01-03.746).

Enfin, il est à rappeler que la banque peut engager sa responsabilité en cas de rupture abusive du crédit (article L. 313-12 du code monétaire et financier). Celle-ci devra donc veiller à ne pas rompre l’octroi de financement brutalement. Le banquier doit donc être vigilant sur la situation de son client et trouver l’équilibre entre la poursuite du concours financiers tout en évitant de commettre un abus dans son soutien.

La responsabilité du banquier

La responsabilité du banquier est souvent engagée compte tenu de l’apparence trompeuses ou de fausse solvabilité que celui-ci a pu faire laisser croire aux tiers. C’est une responsabilité extra contractuelle. Ainsi les tiers créanciers, ou les cautions de l’emprunteur pourront agir sur le fondement de l’article 1240 du code civil.

De même, le débiteur bénéficiaire du crédit pourra également agir contre l’établissement dispensateur de crédit. Il devra agir sur le fondement de la responsabilité contractuelle, en raison des fautes commises dans l’octroi ou le maintien des crédits.

Le cas particulier des entreprises en difficultés

L’exonération de responsabilité

La loi de « sauvegarde des entreprises » (n° 2005-845 du 26 juillet 2005) a consacré un nouveau régime de responsabilité. L’article L.650-1 du code de commerce, pose un principe d’impunité au bénéfice des créanciers de façon très large, quelles que soient les modalités des apports financiers effectués.

Cette disposition vise à permettre le concours financier à un débiteur faisant l’objet d’une procédure collective. La qualité du créancier importe peu. Il peut aussi bien s’agir d’un établissement de crédit que toute personne ayant intérêt à ce que l’entreprise soit préservée (Com. 16 oct. 2012, n° 11-22.993).

Les concours financiers visés sont ceux consentis à une entreprise en difficultés que ces derniers aient été consentis antérieurement à l’ouverture de la procédure ou postérieurement. En effet, le texte ne distingue pas le moment de l’octroi des fonds. Par conséquent, il nous semble que peu importe le moment où le concours a été le créancier ne saurait être tenu responsable dès lors que le concours intervient dans le cadre d’une procédure collective.

Les exceptions à l’exonération

Si le principe de non-responsabilité permet de favoriser la sauvegarde des entreprises en difficulté, il n’en demeure pas moins qu’il n’est pas absolu. En effet, trois situations sont prévues en lesquelles les concours peuvent être sanctionnées.

Primo, on a l’octroi frauduleux de crédit à une entreprise en difficultés. C’est le cas par exemple pour un établissement de crédit qui octroie un concours dans un autre but que celui du maintien de l’activité de l’entreprise (recours à des pratiques frauduleuses dans le but de donner une fausse image de la situation du débiteur). La notion de fraude a récemment été défini par la jurisprudence (Cass. com., 8 janv. 2020, n°18-21.452).

A cela s’ajoute, l’immixtion caractérisée du créancier dans la gestion du débiteur. En effet, le soutien d’une entreprise en difficultés ne donne pas le droit à un créancier de s’immiscer dans la gestion de celle-ci. Si une telle immixtion est caractérisée, elle peut créer en le chef du créancier la qualité de dirigeant de fait. Pour cela, il faudrait que le créancier ait en fait exercé en toute indépendance une activité positive de direction dans l’entreprise.

Enfin, nous avons la souscription de garanties disproportionnées. Pour rappel, une garantie d’un montant supérieur au crédit n’est pas pour autant disproportionnée. Dès lors, il faudra plutôt tenter de prouver que la sûreté consentie par le créancier est de nature à réduire considérablement les possibilités pour les autres créanciers, de prendre des garanties efficaces sur le patrimoine du débiteur. Dans ce dernier cas, lorsque la responsabilité du créancier est reconnue, le juge peut annuler ou réduire les garanties prises en contrepartie des concours octroyés.

En tout état de cause, si l’une de ces exceptions est reconnue, il faudra démontrer que les concours consentis soient en eux-mêmes fautifs, c’est-à-dire constitutif d’un soutien abusif (Com. 27 mars 2012, n° 10-20.977).