La distribution de dividendes au sein d’une SARL (Société à Responsabilité Limitée) est une opération courante, mais strictement encadrée par la réglementation. De la prise de décision en assemblée générale jusqu’à l’imposition des sommes perçues par les associés, plusieurs règles s’appliquent. Dans cet article, nous vous présentons les principales règles fiscales relatives aux dividendes de SARL ainsi que des conseils pratiques pour les dirigeants de TPE et PME.

Définition et cadre juridique de la distribution de dividendes

Qu’est-ce qu’un dividende ?

Un dividende correspond à la part des bénéfices distribuables d’une société reversée aux associés. Il s’agit d’un mode de rémunération du capital investi par les associés, différent de la rémunération du gérant.

Conditions de distribution

Avant toute distribution de dividendes, la SARL doit respecter certaines conditions :

- Avoir arrêté les comptes de l’exercice clos.

- Disposer de bénéfices distribuables, c’est-à-dire du bénéfice net de l’exercice augmenté des reports bénéficiaires, et diminué des pertes antérieures, de la dotation à la réserve légale et statutaire.

- La décision doit être prise en assemblée générale ordinaire des associés.

Traitement fiscal des dividendes pour les associés

Dividendes perçus par une personne physique

Depuis le 1er janvier 2018, les dividendes perçus sont soumis au prélèvement forfaitaire unique (PFU), aussi appelé « flat tax », au taux global de 30 %, composé de :

- 12,8 % d’impôt sur le revenu ;

- 17,2 % de prélèvements sociaux (CSG, CRDS, etc.).

Les associés peuvent néanmoins opter pour l’imposition au barème progressif de l’impôt sur le revenu. Dans ce cas, un abattement de 40 % s’applique sur le montant brut des dividendes. Il faut comparer les deux options pour choisir la plus avantageuse.

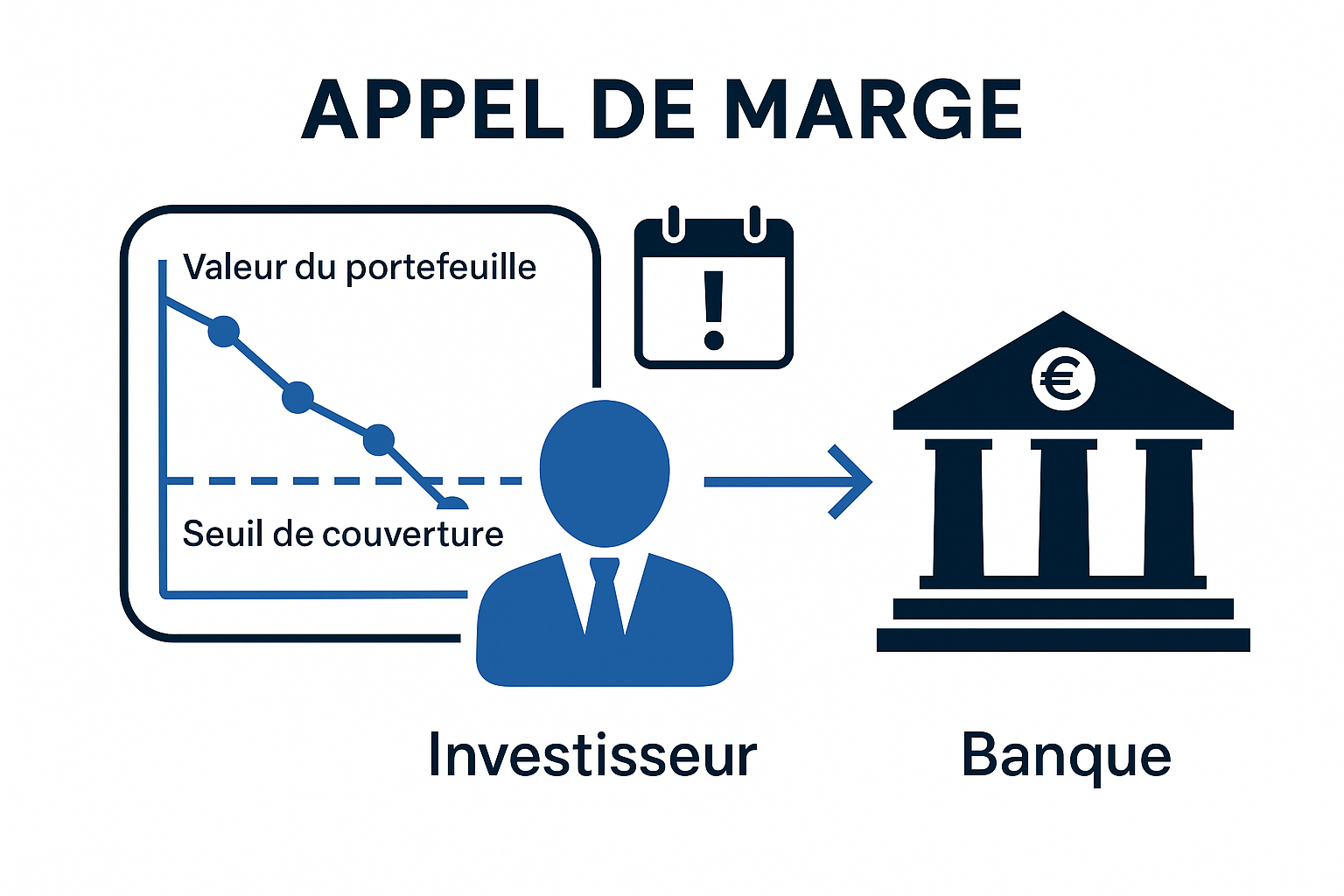

Dividendes perçus par un gérant majoritaire

Le régime social du gérant majoritaire est spécifique. Depuis 2013, les dividendes qu’il perçoit pour la part supérieure à 10 % du capital social sont soumis aux cotisations sociales du régime des indépendants (SSI – ex-RSI), en plus de la fiscalité du PFU.

En pratique :

- Dividendes inférieurs ou égaux à 10 % du capital social, des primes d’émission et des comptes courants d’associé : soumis uniquement au PFU ou barème IR + prélèvements sociaux.

- Dividendes dépassant ce seuil : soumis également aux cotisations sociales (SSI).

Aspects comptables et formels de la distribution de dividendes

Étapes de distribution

La distribution des dividendes doit suivre un processus rigoureux :

- Approbation des comptes par les associés en assemblée générale.

- Affectation du résultat : mise en réserve légale, décision de distribuer ou de mettre en réserve facultative.

- Rédaction du procès-verbal d’assemblée générale avec mention du montant des dividendes.

- Versement des dividendes aux associés.

- Déclaration et paiement des prélèvements (fiscaux et sociaux).

Obligations déclaratives pour la SARL

La société doit respecter les obligations suivantes :

- Remplir la déclaration 2777-D pour le prélèvement à la source.

- Verser le PFU ou les acomptes d’IR et prélèvements sociaux à l’administration fiscale dans les 15 jours suivant la mise en paiement des dividendes.

- Établir les relevés individuels pour chaque associé (sous forme de IFU : imprimé fiscal unique).

Conseils stratégiques pour les dirigeants

Choisir la meilleure option fiscale

Il est essentiel d’étudier avec un expert-comptable ou un avocat fiscaliste la solution la plus pertinente entre :

- Le PFU à 30 %.

- Le barème progressif et l’abattement de 40 %.

Un calcul de l’impôt net permettra de déterminer la fiscalité la plus avantageuse selon votre situation personnelle et familiale.

Éviter une surimposition pour les gérants majoritaires

Pour limiter la part soumise aux cotisations sociales SSI, plusieurs stratégies peuvent être envisagées :

- Limiter les distributions ou les différer.

- Répartir les montants entre plusieurs exercices fiscaux.

- Augmenter modérément votre capital social afin d’élargir la base non soumise aux cotisations (>10 % du capital).

Documentation juridique et formalisme

La sécurité juridique de la distribution impose un formalisme rigoureux. En cas de litige ou de contrôle, l’absence de PV conforme ou de respect de la forme peut entraîner la requalification de la distribution. Il est donc prudent de faire appel à un professionnel du droit pour la rédaction des procès-verbaux et le bon suivi des obligations sociales et fiscales.

Conclusion

Bien que perçus comme un moyen efficace de rémunérer les associés tout en optimisant la fiscalité, les dividendes dans une SARL sont soumis à une réglementation complexe. Une analyse préalable des conséquences fiscales et sociales, couplée à un formalisme rigoureux, est indispensable. En tant que dirigeant de TPE/PME, vous avez tout intérêt à vous faire accompagner dans ces démarches afin de sécuriser vos choix stratégiques et patrimoniaux.

Vous êtes dirigeant de TPE ou PME ? Profitez de notre abonnement juridique annuel et bénéficiez d’un accompagnement personnalisé tout au long de l’année.