La question de la distribution de dividendes est au cœur de la gestion d’une société. Pour un chef d’entreprise, notamment à la tête d’une TPE ou PME, bien appréhender les règles juridiques et fiscales liées à la répartition entre associés est essentiel pour éviter tout litige et optimiser la gestion de sa trésorerie. Cet article détaille le cadre légal, les conditions, ainsi que les bonnes pratiques à suivre lorsqu’il est question de versement de dividendes.

Définition et nature juridique des dividendes

Qu’est-ce qu’un dividende ?

Un dividende est une partie du bénéfice net de la société distribuée à ses associés ou actionnaires après approbation des comptes. Il constitue une rémunération du capital investi dans l’entreprise, distincte du salaire ou des éventuelles rémunérations des dirigeants.

Dividende ordinaire vs dividende exceptionnel

On distingue :

- Le dividende ordinaire : versé sur les bénéfices dégagés au cours de l’exercice écoulé.

- Le dividende exceptionnel : versé sur les réserves distribuables, notamment en cas de distribution ponctuelle, par exemple lors de la vente d’un actif important.

Conditions légales de distribution

Approbation des comptes

La distribution de dividendes ne peut être réalisée qu’après la tenue de l’assemblée générale ordinaire annuelle (AGO) ayant validé les comptes annuels de l’exercice.

L’article L232-12 du Code de commerce impose que la distribution ne porte que sur les bénéfices distribuables, soit :

- Le bénéfice de l’exercice

- Augmenté du report à nouveau positif

- Diminué des pertes antérieures et des dotations aux réserves légales/statutaires

Existence de réserves distribuables

Les dividendes ne peuvent pas être versés si le résultat de l’exercice est déficitaire, sauf si la société dispose de réserves distribuables accumulées au fil des années précédentes.

La réserve légale (10 % du capital social) doit toujours être constituée et maintenue avant toute distribution.

Répartition entre associés : règles et modalités

Répartition proportionnelle

Sauf stipulation contraire des statuts, les dividendes sont répartis proportionnellement à la participation au capital social. Chaque associé perçoit une part des bénéfices au prorata du nombre de parts sociales ou d’actions qu’il détient.

Clauses statutaires dérogatoires

Il est possible d’insérer dans les statuts des clauses permettant une répartition inégalitaire, notamment via :

- Des actions de préférence

- Des clauses de priorité ou d’exclusion temporaire de dividendes pour certaines catégories de parts

Attention : ces clauses doivent respecter les règles légales de non-discrimination entre associés ou actionnaires et requièrent généralement leur accord unanime.

Cas des associés dirigeants

Les dirigeants (gérants, présidents, etc.) peuvent percevoir à la fois une rémunération de mandat social et des dividendes. Il convient de faire attention à ce que la rémunération globale reste équilibrée aux yeux de l’administration fiscale : une sur-rémunération déguisée en dividendes pourrait entraîner une requalification fiscale.

Formalités et fiscalité des dividendes

Formalités de distribution

La distribution est décidée lors de l’AGO, avec la mention expresse de l’affectation du résultat. Une fois la décision prise, il convient :

- De tenir le registre des décisions à jour

- D’établir les bons de dividendes

- De déposer la déclaration fiscale (IFU) correspondante

Fiscalité applicable

Depuis le 1er janvier 2018, les dividendes sont soumis au prélèvement forfaitaire unique (PFU) de 30 %, aussi appelé « flat tax », comprenant :

- 12,8 % d’impôt sur le revenu

- 17,2 % de prélèvements sociaux

Sur option expresse, le bénéficiaire peut opter pour l’imposition au barème progressif de l’impôt, ce qui peut être intéressant dans certains cas, notamment si ses revenus sont modestes.

Pièges à éviter et bonnes pratiques

Distribution anticipée ou fictive

Distribuer des dividendes qui ne sont pas issus de bénéfices ou de réserves réelles expose la société à des risques juridiques et fiscaux, notamment en cas de redressement ou liquidation judiciaire. Il est donc crucial de s’assurer de la réalité des fonds distribuables.

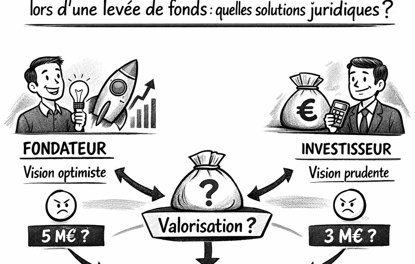

Absence d’accord entre associés

En l’absence d’unanimité ou de clauses statutaires claires, la répartition peut provoquer des tensions. Il est recommandé d’anticiper ces situations par la rédaction d’un pacte d’associés ou de statuts adaptés.

Conséquences sur la trésorerie

Le versement de dividendes constitue une sortie de trésorerie. Il est essentiel d’anticiper ses effets sur la capacité d’autofinancement, les investissements à venir ou l’accès à des financements externes.

Conclusion

La distribution de dividendes ne doit jamais être perçue comme un simple « gain ». Il s’agit d’une opération juridique et financière structurée, qui nécessite une gouvernance sérieuse, une bonne anticipation fiscale et surtout une parfaite transparence entre les associés. Pour sécuriser vos démarches, l’accompagnement d’un avocat en droit des affaires est recommandé, notamment pour la rédaction ou la mise à jour des statuts ou pactes d’associés.

Vous êtes dirigeant de TPE ou PME ? Profitez de notre abonnement juridique annuel et bénéficiez d’un accompagnement personnalisé tout au long de l’année.